Как пользоваться картой

Использование дебетовой карты не представляет трудностей. Пластиком можно расплачиваться на кассах в магазинах, кинотеатрах, кафе и т.д. Для удобной дистанционной работы с дебетовой карточкой банк предлагает клиентам личный кабинет. Войти в него можно с официального сайта или установить на смартфон мобильное приложение. В персональном кабинете можно:

- Переводить средства.

- Пополнять телефон.

- Оплачивать услуги, штрафы и т.д.

- Конвертировать валюты.

- Подключать дополнительные опции по типу «Автоплатежа».

- Просматривать выписку по счетам.

Внешний вид

Банковская карточка доступна постоянно, ограничения на виды операций отсутствуют, тратить деньги можно по собственному усмотрению.

Минусы использования

Отзывы о дебетовой и кредитной картах МТС Деньги Weekend неоднозначны. Эксперты находят недостатки даже в тех их характеристиках, которые банк позиционирует в качестве плюсов.

Например, если человек хотя бы на один день понизит остаток собственных средств по дебетовой карте МТС Деньги Weekend, все начисленные ранее проценты просто “сгорят”, банк заберет их себе.

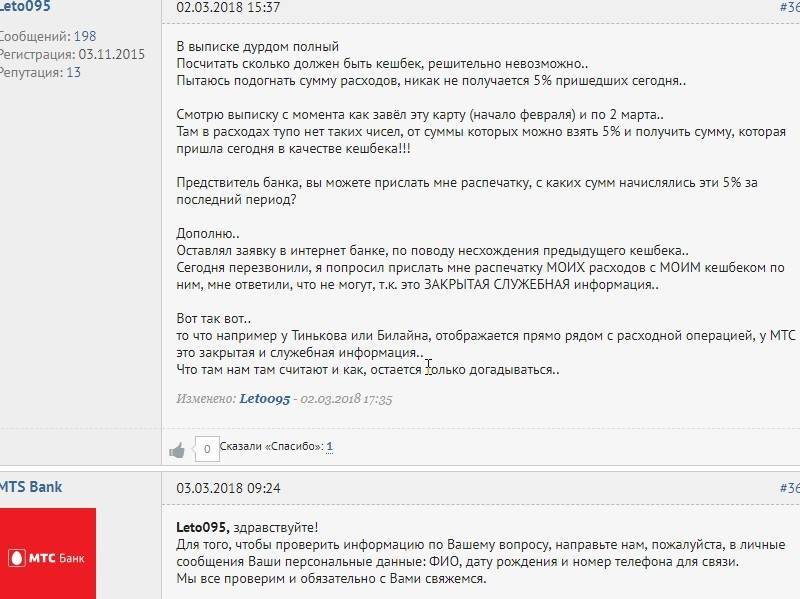

Недостатки кэшбэка

“Кэшбэк по пятницам” — штука, привлекательная только до того момента, как этим сервисом клиент начнет пользоваться. В реальности возврат средств (часто всего лишь 1% от суммы покупки) еженедельно составит от нескольких десятков до нескольких сотен рублей, что не так уж и много в наше время. К тому же максимальное значение вознаграждения в месяц не может превышать трех тысяч.

Часто держатели карт жалуются, что при достаточно больших оборотах по карте, реальный Cash Back равен всего лишь нескольким рублям в неделю и не превышает одной десятой процента.

Даже если пользователь карты посетит ресторан, фитнес-клуб либо прокатится на такси, гарантий, что возврат по ней будет 5%, нет. Все зависит от того, какой код используют при выполнении платежа. Клиенты утверждают, что проверить корректность зачисления кэшбэка невозможно.

Кроме того, в течение одного дня разрешается делать не больше двух покупок в одной торговой точке. Для третьей и последующей операции cash back не рассчитывается.

Нарушение сроков банковских операций

Сроки денежных переводов, в частности на карты других кредитных организаций, часто затягиваются, и могут составлять до пяти рабочих дней. Даже между собственными счетами средства в общем случае идут 24 часа, а иногда срок увеличивается и до десяти суток. Зачисления с карты на карту — один рабочий день , не считая даты операции.

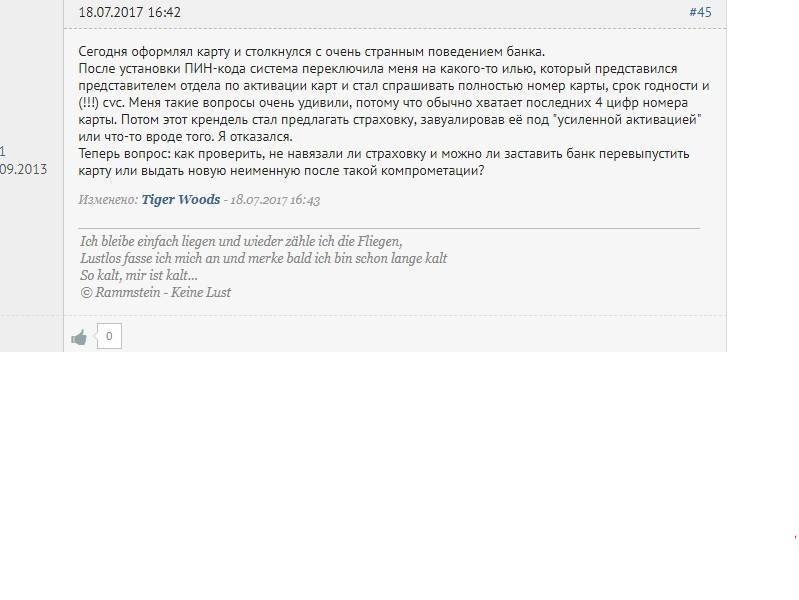

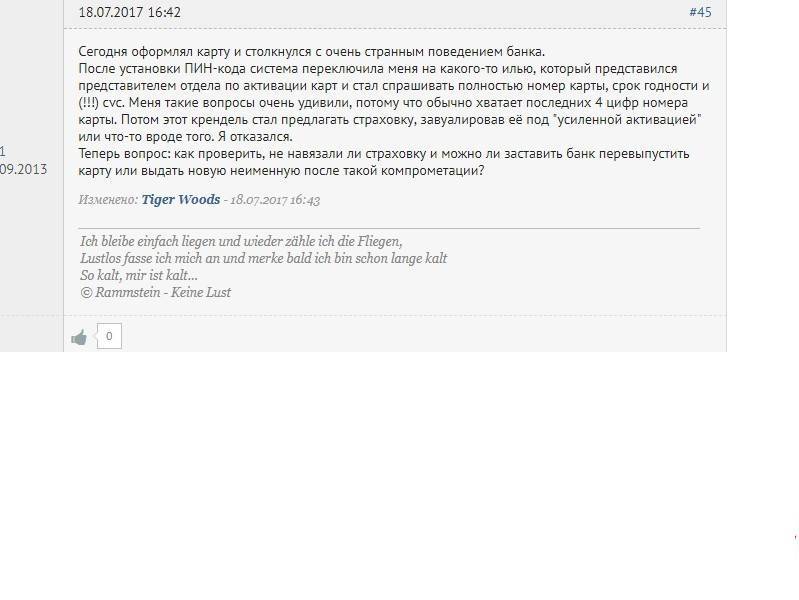

Навязывание дополнительных услуг

Специалисты службы поддержки без предупреждения переводят звонок на сотрудников СК “Кард Гарант”, которые, в свою очередь, предлагают дополнительное страхование при активации карты. Делается в завуалированной форме, однако очень настойчиво.

После подключения карты сотрудники МТС ежедневно начинают звонить на привязанный к ней мобильный номер, предлагая различные необязательные сервисы.

Работа службы поддержки

Специалисты call-центра требуют от держателей МТС Деньги Weekend во время общения конфиденциальную информацию, в частности, срок ее годности и cvc.

Сроки письменного ответа сотрудников поддержки затянуты и достигают трех-пяти дней.

Контактный номер часто недоступен. Звонки сбрасываются, а количество попыток связаться с операторами иногда достигает пяти либо семи.

Комиссия в случае неактивного счета

Если по дебетовой карте Weekend клиент не проводил операций в течение полугода, ему ежемесячно присуждается комиссия за ведение счета в размере 300 рублей. Деньги будут списывать до тех пор, пока остаток по карте не обнулится.

Платежи от юридических лиц

Серьезным недостатком тарифного плана карты эксперты называют начисление комиссии на любые транзакции от юридических лиц, а также индивидуальных предпринимателей. Льгот нет никаких — в пользу банка придется перечислить 5%.

Невыгодная конвертация

Покупки, совершенные за пределами РФ, на практике не всегда оказываются выгодными. Условия конвертации, которые установил МТС Банк, явно не в пользу его клиентов. К утвержденному значению ЦБ РФ прибавляют порядка 4%.

Проблемы при закрытии

Согласно законодательству, счет банковской карты закрывают спустя 45 дней от даты, когда клиент направил в кредитное учреждение соответствующее заявление. Однако сотрудники кол-центра и специалисты в офисах не всегда корректно консультируют пользователей. В частности, проблемы возникают у держателей зарплатных карт МТС Деньги Weekend. После увольнения их направляют к бывшему работодателю, в то время как прекратить пользование банковским продуктом можно, просто направив документы Почтой России.

Необходимость хранения финансовых документов

Банк требует от клиентов сохранять любые выписки, чеки, квитанции, счета, договора не менее 12 месяцев. Только наличие всех документов позволит держателю карты обоснованно доказать свою правоту в спорных ситуациях.

Льготный период с «подвохом»

Чтобы сохранить право использовать “льготный” период и не платить процентов банку, держатель кредитной карты МТС Деньги Weekend должен погасить задолженность в текущем расчетном месяце. Желательно сделать это не позднее 25 числа, поскольку, как правило, операции отражаются в выписке спустя несколько дней.

Если оплатить товар либо услугу, не рассчитавшись полностью с кредитной организацией, грейс-период закроется и владельцу карты начислят проценты за пользование денежными средствами.

Получение кредитной карты «МТС Деньги Weekend»

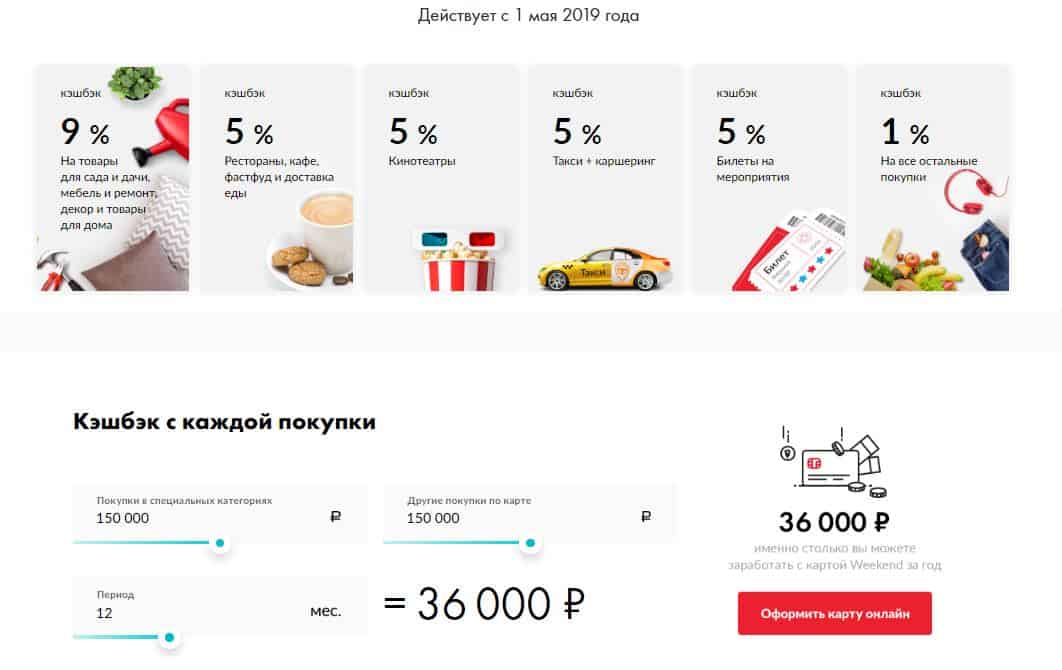

Получить кредитку могут граждане РФ в возрасте 20-70 лет, имеющие общегражданский паспорт. Владельцам кредитки предлагается услуга cashback, которая предусматривает возврат стоимости любых покупок в размере 1% от их цены.

Повышенный кэшбэк в размере 5% распространяется на особые категории, к которым относится:

- «Кинотеатры».

- «Такси и каршеринг».

- «Билеты на мероприятия».

- «Кафе и рестораны».

Максимальная сумма ежемесячных начислений – 3000 рублей, деньги выплачиваются каждую пятницу.

Держатель вправе рассчитывать на увеличение кредитного лимита при активном пользовании карточкой и своевременном возврате задолженности. Разрешается оформление до пяти дополнительных карт, привязанных к одному картсчету. За перевыпуск «пластика» берется комиссия в размере 900 рублей.

Клиенты могут бесплатно пользоваться мобильным приложением и интернет-банкингом. Услуга SMS-информирования стоит 59 рублей в месяц. Если она подключена по инициативе эмитента, то на протяжении 2 месяцев предоставляется бесплатно. При допущении пропуска платежа взимается 500 рублей +1% от суммы долга за каждые сутки. Банк оставляет за собой право заблокировать карту в случае отсутствия операций по картсчету в течение двух лет.

Дебетовая карта MTS Cashback

Преимущества карты

- Бесплатное снятие наличных:

- в любых банкоматах

- переводы по номеру телефона в другие банки – бесплатно до 100 000 рублей в месяц

- До 5 % годовых на остаток по накопительному счёту

- Бесплатное обслуживание (при совершении определённой суммы оборотов по карте или наличии неснижаемого остатка)

Кэшбэк за покупки

- 5 % – кафе и рестораны

- 5 % – доставка готовой еды

- 5 % – магазин детских товаров

- 5 % – магазины одежды

- 25 % – покупки у партнёров Сервиса МТС Кэшбэк

- 1 % – на все остальные покупки

Тарифы карты MTS Cashback

- Проценты на остаток:

- 5 % годовых – на остаток до 299 999 рублей

- 2,5 % годовых – на часть остатка от 300 000 рублей

- Снятие собственных средств:

- В кассах и банкоматах МТС Банка с использованием карты – бесплатно до 100 000 рублей, далее комиссия 1 % от суммы;

- В кассах МТС Банка без использования карты (со счета) – бесплатно до 100 000 рублей, далее комиссия 1 % от суммы;

- В кассах и банкоматах иных банков с использованием карты – бесплатно до 100 000 рублей во всех банкоматах мира, далее комиссия 1 % от суммы.

- Стоимость выпуска и обслуживания:

- Выпуск – бесплатно

- Обслуживание – бесплатно в первый месяц, далее 99 рублей в месяц или бесплатно при обороте от 8 000 рублей в месяц, либо при поддержании ежемесячного остатка в 30 000 рублей

- Снятие наличных:

- Ежедневное ограничение – до 50 000 рублей или эквивалент в долларах или евро

- Ежемесячное ограничение – до 600 000 рублей или эквивалент в долларах или евро

- Пополнение:

- Со счета физического лица или с карты другого банка – без комиссии

- Со счетов ЮЛ и ИП – 5 %

- Комиссии за переводы собственных средств:

- С карты на карту внутри Банка – бесплатно

- С карты на карту другого банка – 1 % (минимум – 30 рублей, максимум – 990 рублей)

- Со счета на счет в отделении МТС Банка – 1,5 % (минимум – 20 рублей, максимум – 2 000 рублей)

- По номеру счёта – 0,3 % (минимум 20 рублей, максимум 150 рублей) – через мобильный, интернет-банк, сайт, банкоматы МТС Банка

Удобные сервисы от банка МТС

Интернет–банк и мобильное приложение. Эти сервисы позволяют осуществлять переводы или платежи в любом удобном месте, отследить расходы, контролировать выполнение операций по карте и узнавать остаток по счету.

Онлайн банк также поможет Вам:

- Быстро и просто оплатить услуги сотовых операторов, провайдера интернета, задолженности по ЖКХ или штрафы из ГИБДД.

- По первому запросу получить выписку обо все операциях в указанный промежуток времени.

- Обменивать валюту по выгодному курсу.

- Заблокировать либо разблокировать карты.

- Подключать полезные услуги и опции.

Установить приложение «МТС Банк» можно несколькими вариантами:

- Кликнув на ссылку, полученную в СМС от банка при оформлении карты.

- Скачав его в «PlayMarket», «AppStore» или «Windows Phone Market».

- С помощью программы QR сканера вашего устройства.

Чтобы войти в интернет банк или мобильное приложение, воспользуйтесь логин – паролем, который поступил вам смс – сообщением при оформлении банковской карты.

«Android Pay»

Дает возможность оплачивать ваши покупки при помощи нескольких простых действий — разблокировав телефон и проведя им над кассовым терминалом.

В случае необходимости, коснитесь сенсора датчика отпечатка пальцев для соглашения на проведение операции. Произведенные таким способом оплаты будут отображены в истории платежей.

Данный сервис безопасен и конфиденциален – данные карты не используются, вместо них генерируется виртуальный счет. Если телефон был потерян – вы сможете заблокировать или удалить на нем все данные с помощью опции «Удаленное управление Android». Расплатится «Android Pay» можно во всех магазинах с поддержкой бесконтактной оплаты.

Пошаговое добавление карты МТС в приложение «Android Pay»:

- Убедитесь, что версия вашего android на смартфоне — 4.4 или выше.

- Установите приложение на свое устройство с поддержкой NFS. Скачать его вы можете с «Google Play» маркета.

- Зайдите в приложение и кликните на кнопку «Добавить карту».

- Впишите требуемые данные в появившееся поле, либо отсканируйте данные с карты, поднеся ее к камере устройства.

- Примите условия «МТС Банка» и «Google».

- Подтвердите разрешение на привязку карты поступившим в сообщении паролем.

- Подождите окончания операции и добавления карты.

«Apple Pay»

«Apple Pay» – это платежный сервис для владельцев iPhone. Как и в «Android Pay», оплата производится легким касанием руки.

Добавление МТС карт происходит следующим образом:

- Откройте программу на «Wallet» устройстве.

- Нажмите значок «плюс» в правом углу экрана.

- Выберите пункт «Добавит платежную карту».

- Следуйте инструкциям приложения.

«Apple Watch»

Для привязки карты к «Apple Watch» необходимо:

- Зайти в приложение «Apple Watch» на «iPhone».

- Нажать на «Wallet и Apple Pay».

- Выбрать пункт «Добавить банковскую карту».

- Указать данные и подтвердить операцию кодом из полученного от банка СМС.

«Samsung Pay»

«Samsung Pay» – это платежный сервис обладателей смартфонов «Samsung». Его суть, как и у предыдущих сервисов – бесконтактная оплата товаров. Особенностью данного приложения является эмуляция магнитной полосы, позволяющая проводить платеж даже на терминалах, не обладающих функцией бесконтактного платежа.

Схема привязки карты МТС аналогичная предыдущим системам:

- Проверка обновления ПО.

- Вход в приложение «Samsung Pay».

- Нажатие на кнопку «Добавить» либо на символику карты.

- Ввод реквизитов вручную либо с помощью считывателя карты.

- Соглашение со всеми условиями банка кликнув на «Принять все».

- Введение кода, полученного в СМС – оповещении.

- Оставление подписи стилусом или пальцем.

- Сохранение данных.

- Карта готова к оплате.

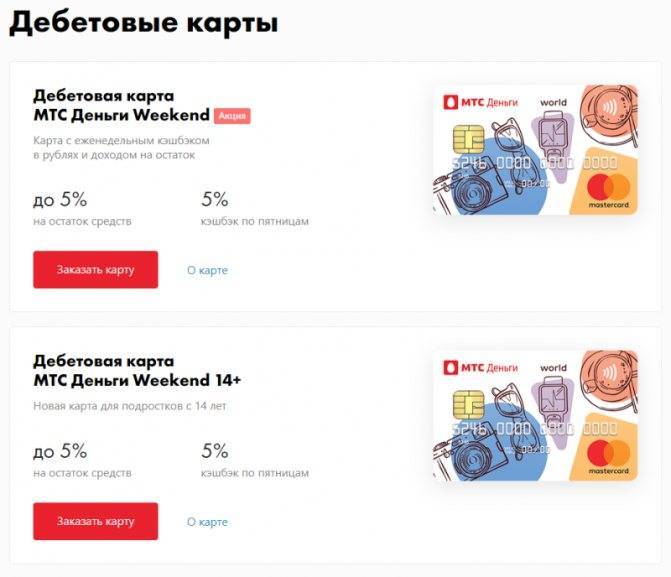

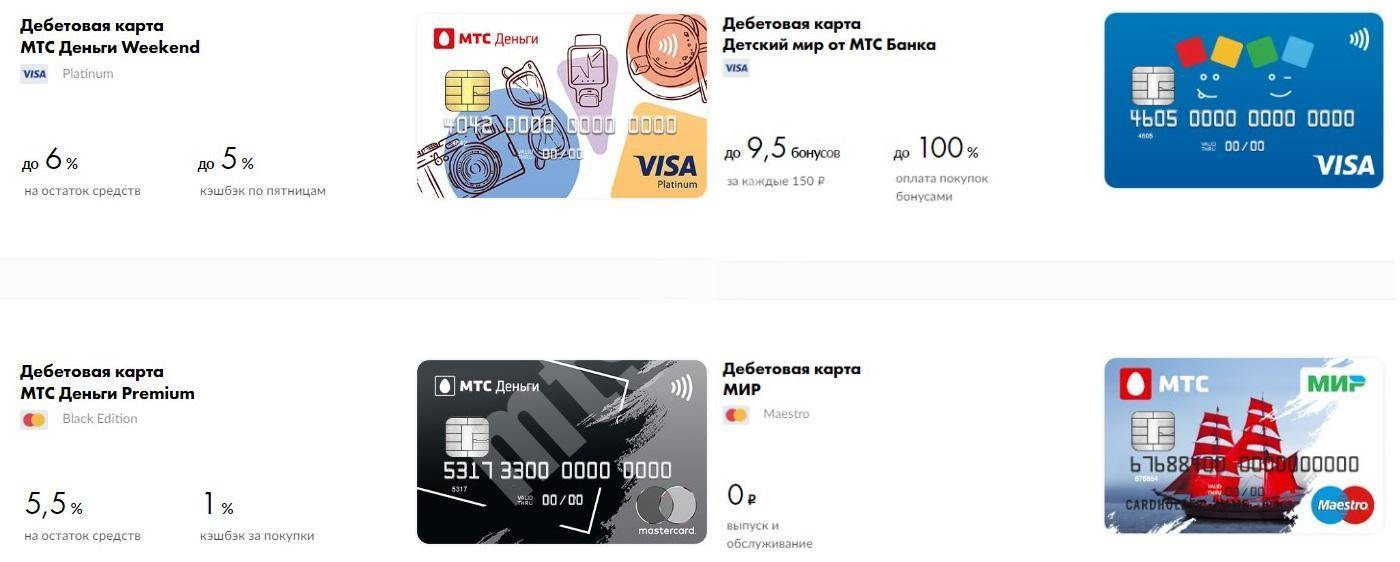

Карты с кэшбэком МТС банка

Дебетовые и кредитные карты МТС с кэшбэком возвращают часть денег от покупки в самых популярных категориях. Отличаются они условиями начисления кэшбэка.

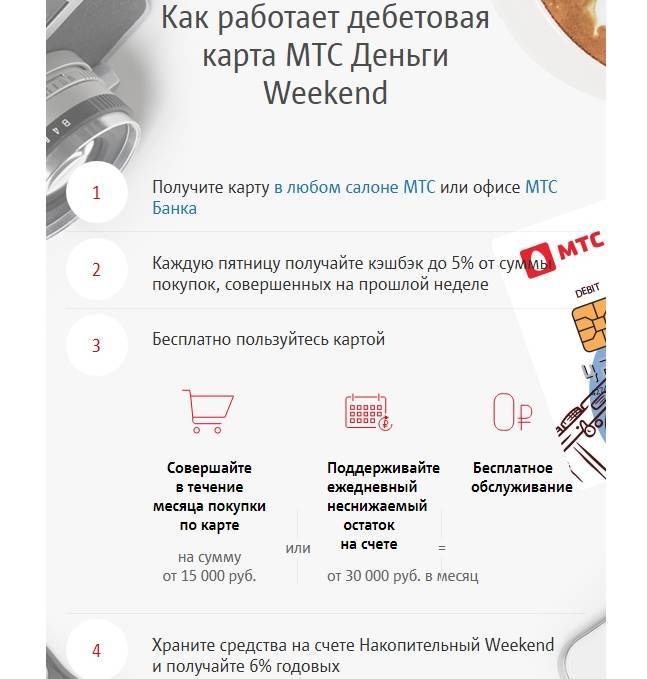

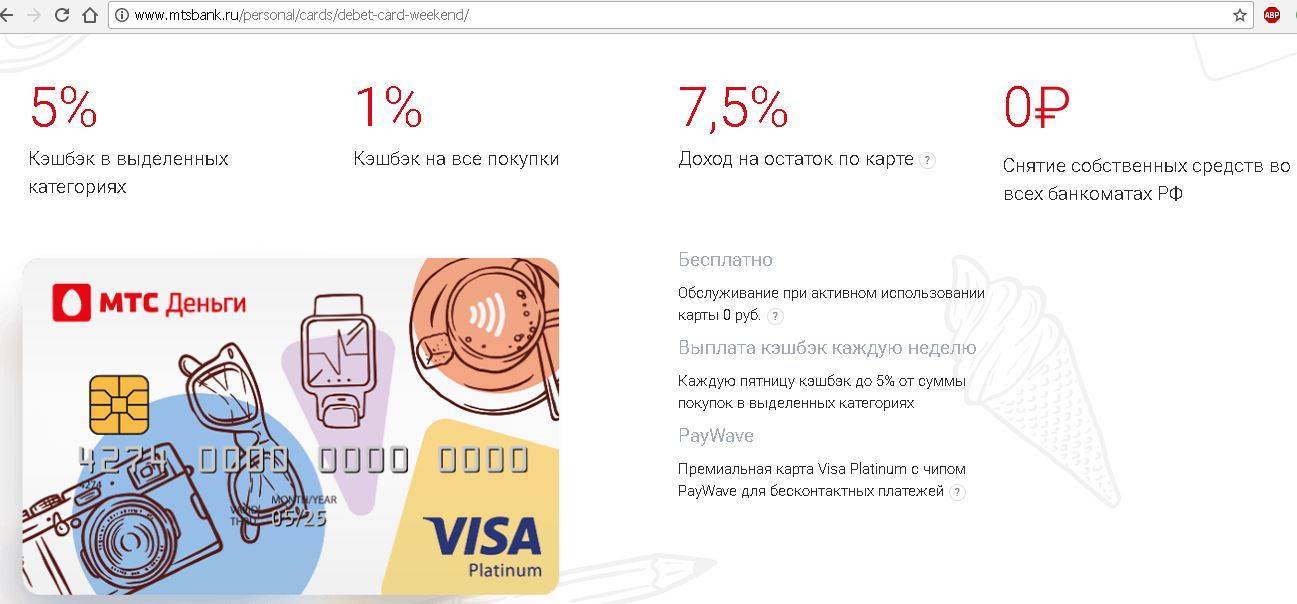

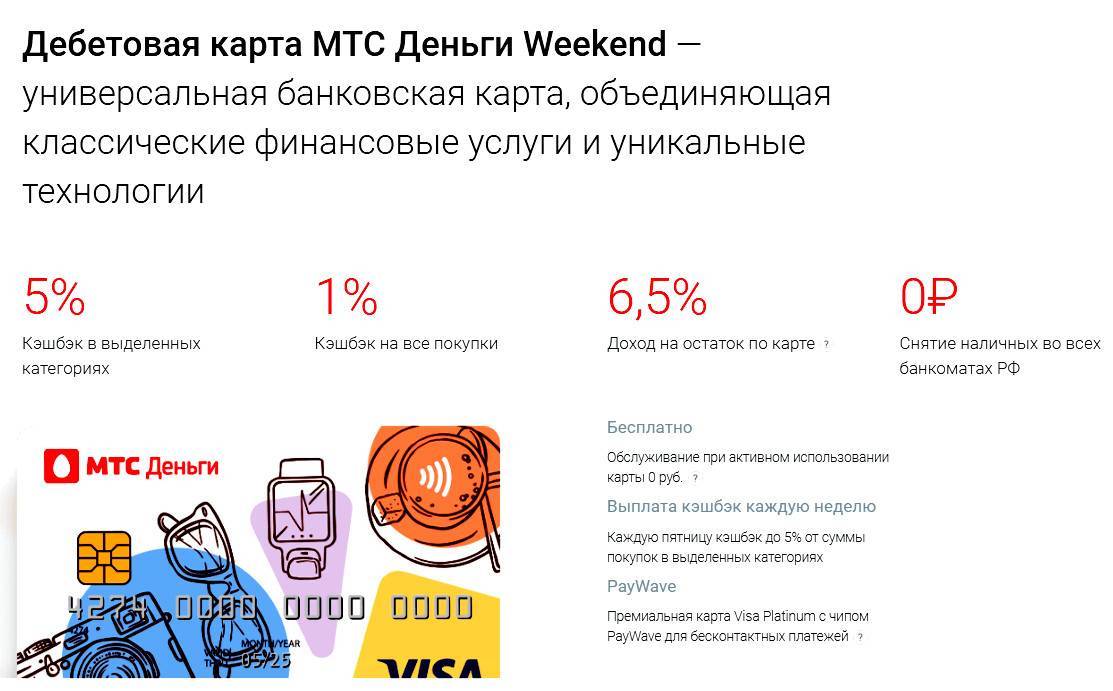

Дебетовая МТС Деньги Weekend

Удобная карта с еженедельной выплатой кэшбэка.

Преимущества:

кэшбэк – до 5% (выплачивается каждую пятницу) бесплатное обслуживание до 5% начисляется на остаток средств

Бонусные категории:

- 5% – кафе, рестораны, кинотеатры, такси и каршеринг, билеты на концерты;

- 1% – все остальное.

Основные тарифы:

- бесплатное снятие денег в любых российских банкоматах;

- оформление пластика – 299 рублей;

- обслуживание – первые 2 месяца бесплатно.

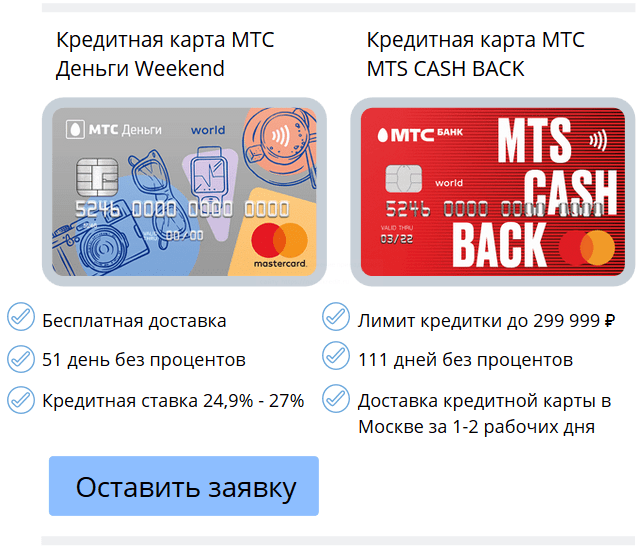

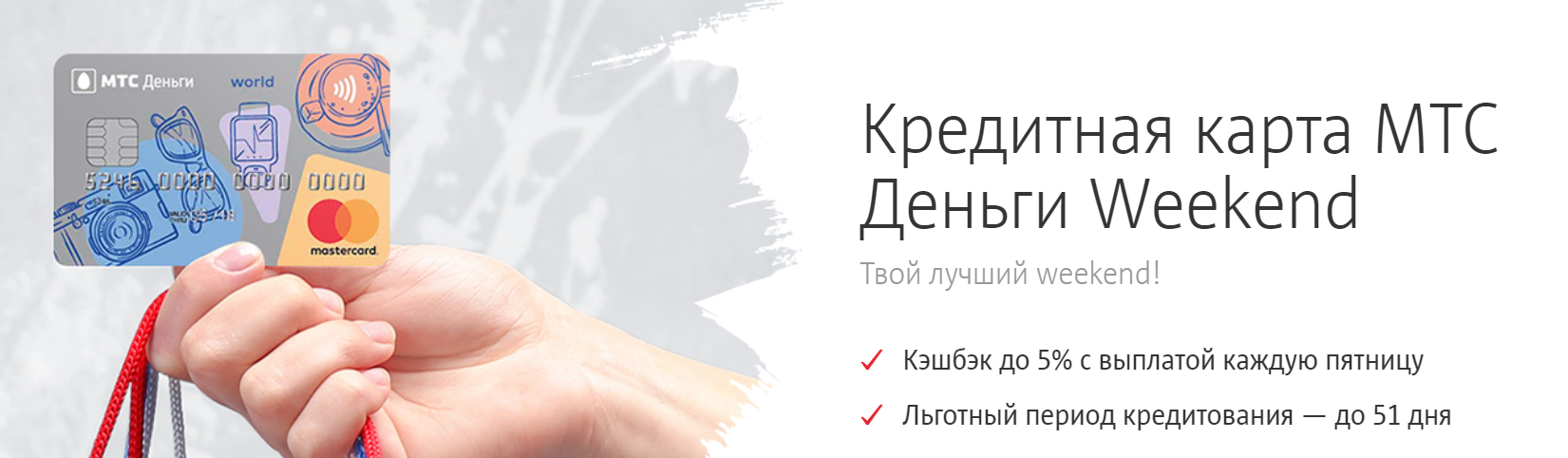

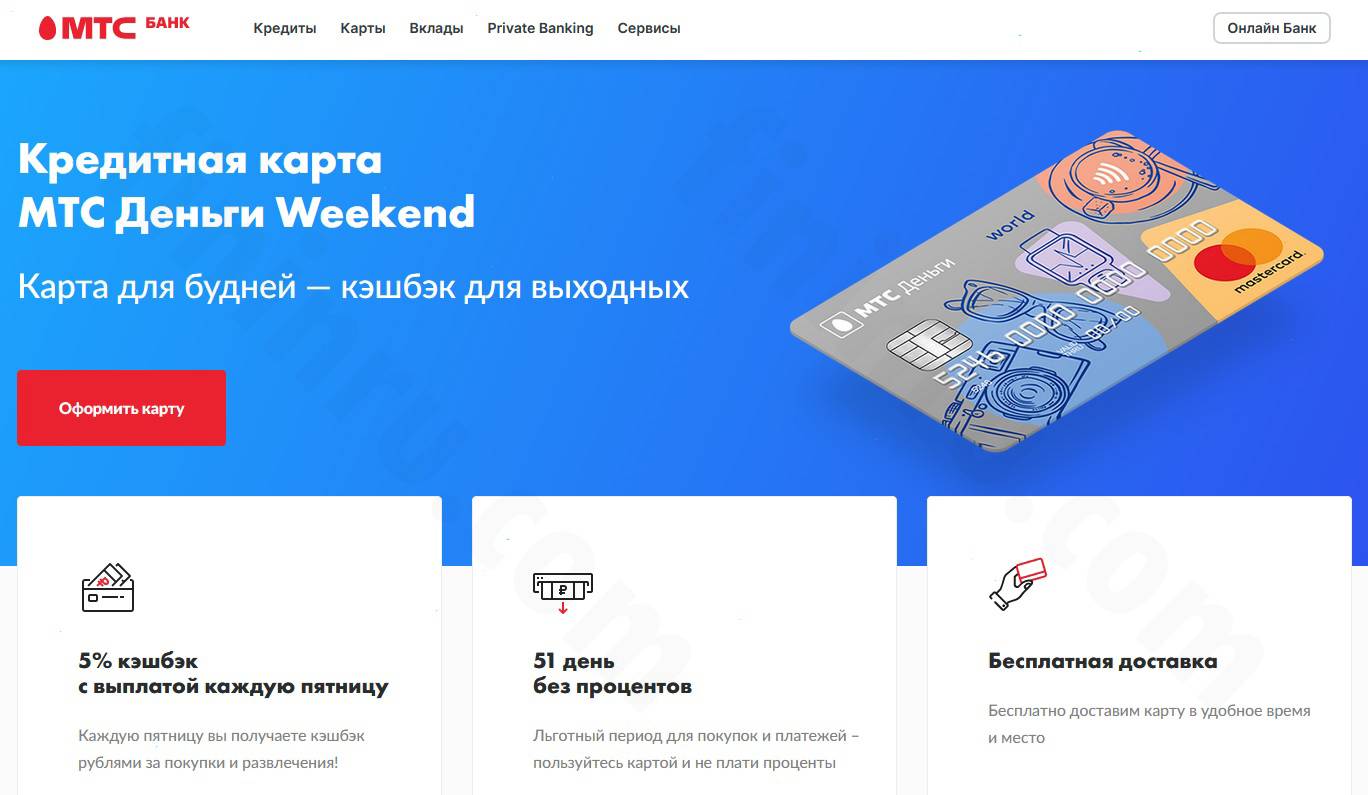

Кредитная МТС Деньги Weekend

Предложение с рублевым кэшбэком.

Достоинства:

кэшбэк – до 5% (выплачивается каждую пятницу) бесплатная доставка беспроцентный период – 51 день

Бонусные категории:

- 5% – кафе, рестораны, кинотеатры, такси и каршеринг, билеты на концерты;

- 1% – все остальное.

Основные условия:

- сумма кредитного лимита – до 299 999 рублей;

- ставка – от 24,9 до 27%;

- бесплатное оформление;

- обслуживание – 900 руб. в год.

Кредитная МТС Cashback

Основной продукт с увеличенным льготным периодом и выгодными предложениями от партнеров банка.

Преимущества:

для оформления требуется только паспорт беспроцентный период – 111 дней бесплатное обслуживание (при онлайн-заказе пластика) 5% – на остаток средств по накопительному счету (открывается автоматически)

Категории кэшбэка:

- 5% – супермаркеты, кинотеатры, АЗС;

- 1% – все остальное;

- до 25% – у партнеров.

Тарифы:

- оформление – 299 руб.;

- процентная ставка по кредиту 11,9 — 25,9%;

- сумма кредитного лимита – до 299 999 рублей;

- ставка – от 11,9 до 25,9% годовых;

- пополнение, снятие денег, внутренние переводы – бесплатно.

Виртуальная МТС Cashback Lite

Клиенты могут также оформить виртуальный пластик и пользоваться всеми преимуществами обычных карточек.

Достоинства Cashback Lite:

увеличенный кэшбэк (до 25%) за оформление и обслуживание не нужно платить получить можно в один момент

Бонусные категории:

- до 25% – покупки у партнеров МТС Банка;

- 3% – в супермаркетах, на автозаправках, в кинотеатрах;

- 1% – все остальные операции.

По виртуальной карте установлены определенные лимиты:

- остаток средств – не более 60 тысяч рублей;

- размер одной операции – не более 60 тысяч;

- величина всех операций в течение месяца – до 200 тысяч;

- общая сумма наличных средств, снятых в течение дня – 5 тысяч (в течение месяца – 40 тысяч).

При переводе средств на карту другого банка берется 15 рублей с каждой операции.

Про идентификацию

Мы обнаружили, большой интерес к процедуре идентификации кошелька МТС Деньги. Спешим раскрыть эту тему для вас.

Идентификация пользователя нужна для доступа ко всему функционалу сервиса: для возможности совершать денежные переводы, оплачивать услуги онлайн. Также от статуса идентификации зависит лимит хранения и оборота средств на счету, что необходимо в связи с соблюдением требований антиотмывочного закона (от 07.08.2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»).

Суть процедуры состоит в следующем:

- Пользователь предъявляет документ удостоверяющий личность, либо сообщает его данные.

- Достоверность сведений подтверждается одним из предусмотренных способов.

Для МТС кошелька возможны два вида идентификации: упрощенная и полная (в документах именуется просто «Идентификация»).

Упрощенная идентификация

Эта процедура доступна для абонентов МТС, которым будет достаточно сообщить свои ФИО, серию и номер паспорта (ведь компания уже располагает их данными). Для прохождения нужно посетить один из салонов связи с паспортом либо его заверенной копией. При этом возможен ряд проверок как, например, проверка действительности паспорта на соответствующем федеральном сайте, либо проверка наличия сведений о причастности гражданина к экстремизму.

На номер пользователя должно прийти SMS с номера 1212. С момента отправки ответного SMS с того же самого абонентского номера на 1212, подтверждается открытие сервиса «Кошелек МТС Деньги» и счета «Мой Кошелек».

Полная идентификация

Проводится для абонентов других операторов, в том числе для получения перевода в системе. В этом случает от пользователя потребуется больше данных: ФИО, серия и номера паспорта, данные миграционной карты, дата рождения, адрес регистрации по месту жительства или места пребывания, ИНН. То есть, фактически вся информация и подтверждающие документы, которые нужно предоставлять банкам в аналогичных случаях. И предоставить всё это нужно также в салон связи МТС. В некоторых ситуациях (они описаны в ФЗ-115) дополнительно производится идентификация бенефициаров пользователей.

Теоретически существует возможность упрощённой идентификации без физического присутствия (удалённо). Детальной информации нам обнаружить не удалось, за исключением нескольких жалоб, что процедура не прошла. Судя по всему, явиться в салон связи придётся так или иначе.

Если у вас еще остались вопросы, даём ссылку на пользовательское соглашение, ознакомиться с которым может быть весьма полезно.

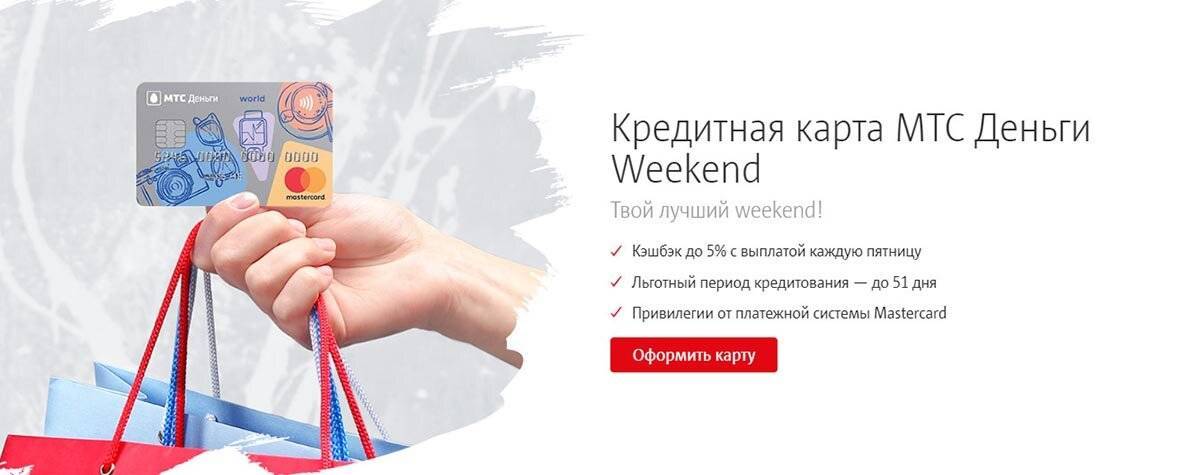

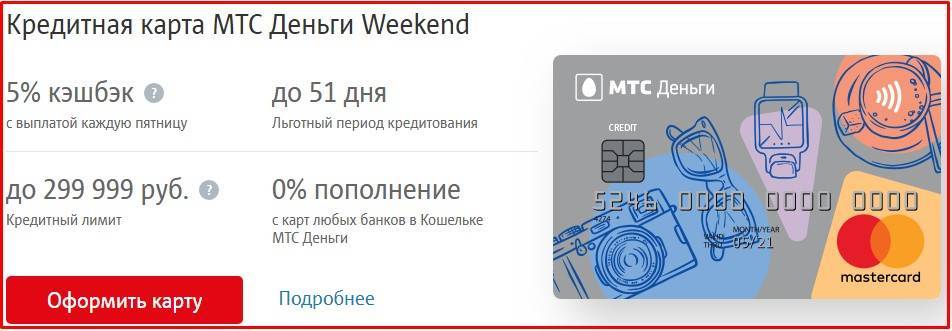

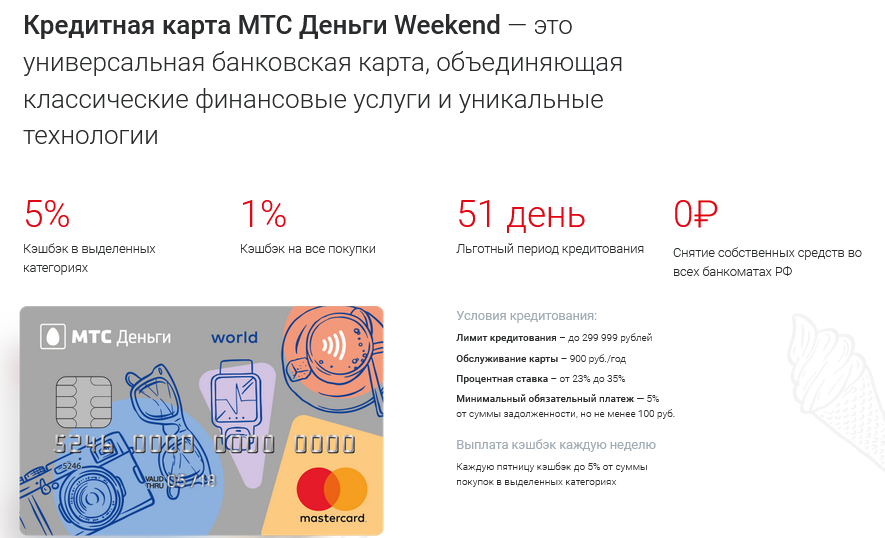

Кредитная карта МТС Деньги Weekend

Кредитная карта позволяет своему владельцу пользоваться выделенными средствами в пределах установленного лимита. Она выпускается в формате Mastercard World и позволяет производить оплату через Google Pay и Apple Pay с помощью смартфона или планшетного устройства.

МТС предлагает выгодный льготный период, который позволит совершать покупки без процентов:

- весь период длится 51 календарный день;

- за первый месяц необходимо совершить покупки не менее чем на 3 тыс. руб.;

- 31-го числа совершается расчёт минимального платежа;

- 20 дней следующего месяца погасить задолженность можно без процентов, например, в 10-й день;

- 20-го числа следующего месяца заканчивается льготный период и начинается процентное зачисление.

Условия обслуживания

Кредитные карты выдаются на условиях:

- кредитный лимит составляет 299 999 тыс. руб.;

- минимальная сумма кредита составляет 21 тыс. руб.;

- нулевая комиссия за выпуск карты;

- стоимость обслуживания в год — 900 руб.;

- минимальный обязательный платёж — 5% от задолженности (от 100 руб.).

Кэшбэк и процент на остаток

Начисление кэшбэка и проценты:

- 5% кэшбэка каждую пятницу за кафе и рестораны, такси, спорт- и фитнес—клубы;

- 1% при покупках в остальных магазинах;

- процентная ставка 21%-27%.

Как получить карту

Оформить карточку можно на сайте МТС Денег. Для этого необходимо заполнить короткую анкету и нажать «Далее», чтобы начать операцию и оплатить выпуск карты.

Плюсы и минусы

Среди основных преимуществ упомянутого платёжного инструмента:

- возможность регулярно получать кэшбэк;

- начисление процентов на неснижаемый остаток;

- бесплатное обслуживание при выполнении нескольких условий;

- бесплатный мобильный и интернет-банкинг;

- получение привилегий от Visa.

Если держатель будет пользоваться всеми положительными сторонами «пластика» и выполнит условия бесплатного обслуживания, недостатков не окажется, а единственным неудобством станет отсутствие возможности получить деньги в долг. Но для некоторых людей и указанный недостаток является важным достоинством, поэтому очевидных слабостей и отрицательных сторон продукт не имеет.

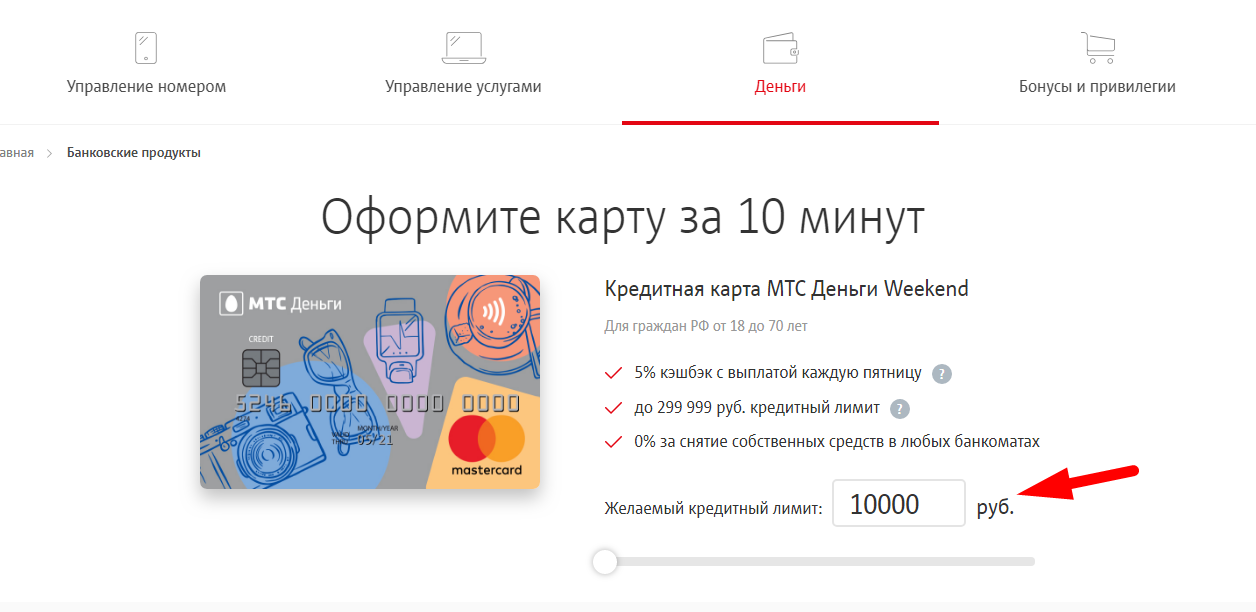

Как оформить и получить универсальную карту

Заказать карту можно через салон МТС, на сайте банка или оператора. Онлайн-заявка обычно удобней. В ней должна быть указана следующая информация:

- желаемый кредитный лимит;

- персональные данные (Ф.И.О);

- контакты (телефон, email).

Если планируется пользоваться карточкой в качестве дебетового продукта, то можно сразу запросить в заявке кредитный лимит в 0 рублей. После рассмотрения заявки банк сообщит о своем решении по СМС и электронной почте.

Получить карточку и подписать договор можно в любом удобном салоне МТС. При обращении в него клиенту надо предъявить паспорт.

В течении 10-20 минут после получения карты, для назначения пинк-кода Вам поступит звонок с московского номера. Необходимо взять трубку и следовать указания автоинформатора. Можно либо прослушать пин-код, либо установить свой.

Бонус 265 рублей за оформление карты

Перед тем как оставить заявку и идти за картой, рекомендуем зарегистрироваться на сайте «МТС CashBack» по акции «Приведи друга». За регистрацию Вам сразу же начислят 15 рублей, плюс еще 250 рублей можно получить, совершив любую покупку по карте от 100 рублей в день получения карты.

Бонус за промокод: пошаговая инструкция

- Регистрация на сайте cashback.mts.ru

- Обязательно указать при регистрации свой e-mail и следующий прокод Fg9q1Jxg.

- Оставить онлайн-заявку и получить карту в тот же день.

- В тот же день совершить покупку по карте от 100 рублей.

- Если и этого Вам мало, то можно подключить опцию МТС Music с бесплатным 30-дневным периодом для новых клиентов. За это можно получить еще 20% кэшбэка.

Нюансы оформления кредитной карты Деньги Weekend

Процедуру оформления кредитки Деньги Weekend МТС банка рекомендуется начать со знакомства с условиями пользования. Предельный размер кредитного лимита — 299 тыс. рублей (для участников зарплатные проектов 400 тысяч). Продолжительность грейс-периода составляет 51 день.

Возврат осуществляется при платежах за товары и услуги. При несоблюдении условий беспроцентного периода уплачиваются проценты по ставке от 24,9 до 27% годовых (для клиентов, которые оформили кредит в банке-эмитенте 23,9-27%). Величина минимального платежа составляет 5% от суммы долга, но не меньше 100 рублей.

Снятие денег владельца на территории РФ бесплатно, за рубежом 1% от суммы транзакции, но не меньше 100 рублей. Обналичивание заемных средств в своих и сторонних банкоматах – 3,9% +350 рублей и 4% в ПВН без использования карточки. Действует ограничение на получение наличных - до 50000 рублей в сутки и 600000 в месяц.

Пополнение доступно следующими способами:

- банковским переводом;

- перечислением с другой карты;

- онлайн переводом.

На основании заявления держателя к счету может быть выпущена дополнительная карточка на имя третьего лица, например, члена семьи.

Как заказать кредитку Деньги Weekend банка МТС

Банк МТС использует дистанционные каналы взаимодействия с пользователями. Прямо на официальном сайте можно заказать онлайн кредитную карту с кэшбэком Деньги Weekend коммерческого банка МТС.

Карта выпускается бесплатно, за обслуживание её взимается годовая оплата в 900 рублей, деньги списываются после совершения первой транзакции.

С помощью карточки можно расплачиваться товары, услуги/работы, снимать и вносить наличные, переводить средства и получать сведения о движении средства на карточном счете. Решение о предоставлении кредита принимается на протяжении 5 рабочих дней после одобрения заявки. Доставка производится курьером бесплатно в указанное клиентом время и место.

Преимущества кредитки:

- еженедельная выплата кэшбэка;

- обналичивание без комиссии собственных средств во всех банкоматах на территории страны.

Среди недостатков – серьезные санкции банка-эмитента в случае нарушения графика платежей. Тариф предусматривает возможность зачисления на карточный счет собственных средств.

Итог. Выводы

Что я могу сказать? Это обычная кредитная карта. В ней особо каких-то интересных фишек нет. Да, стоимость обслуживания большая, она же компенсируется относительно большим максимальным ежемесячным кэшбэком(3000р).

Нужна ли она? Сложно сказать. Если вы выбираете карту для покупок, то есть смысл присмотреться к другим вариантам. Она не плоха. Да льготный период не большой, но есть бонусы. Сомнительные на мой взгляд, но есть ведь.

Чего не хватает?

На мой взгляд не хватает карте впервую очередь льготного периода, но проблема в том, что такая карта у банка уже есть.

Я бы не отказался от системы рассрочек.

Снизил бы стоимость обслуживания, пусть даже в угоду уменьшения размера кэшбэка. А вдруг я вовсе не буду пользоваться картой? Вдруг она лежит как запасная, как многие привыкли думать.

Было бы хорошо сделать льготный период и для снятия наличных.

Понятное дело я могу тут придумывать сколько угодно, но стоит ли оно того? Я бы вообще предложил банку отказаться от такого продукта.

Как-то так, дорогие читатели. С вами был alexD и вы читали блог Кредитного Бомжа. Будьте внимательны, берегите себя и главное улыбайтесь чаще. Ваши близкие оценят это=)

Рейтинг

Рейтинг статьи