Кредитные карты МТС Банка

На настоящий момент клиенты могут подать заявку на оформление любого из 4 банковских платежных кредитных продуктов рассматриваемого финансового института. Рассмотрим их условия подробнее.

Может быть интересно: Карта РЖД-Бонус по совместной программе Росбанк и РЖД Powered by

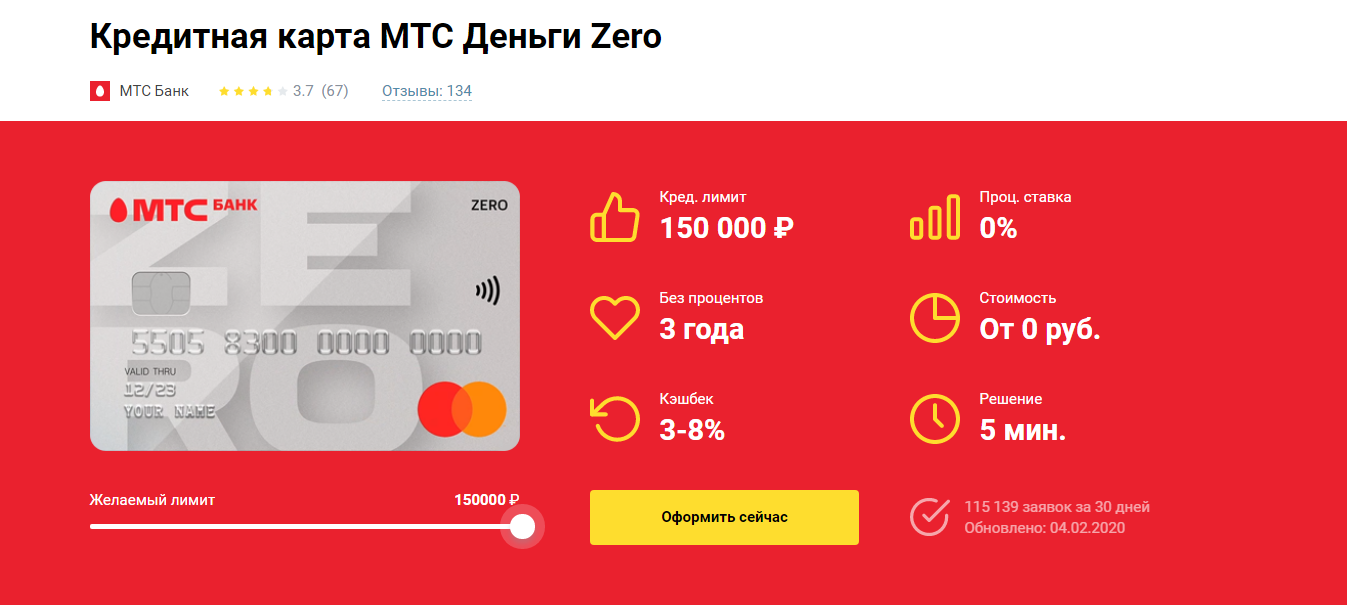

Кредитная карта МТС Деньги Zero

Кредитная карта МТС Зеро имеет ряд отличительных черт, выделяющих ее среди прочих платежных продуктов МТС-Банка:

- Наибольший кредитный лимит по карте – 150 тыс. рублей

- Процентная ставка по кредитной карте МТС Деньги Зеро составляет беспрецедентные 10% годовых

- Кроме того, льготный период по карте Zero достигает 1100 суток

- Стоимость обслуживания такой карты составляет 30 рублей в сутки при условии наличия задолженности по ней (и вне зависимости от величины последней). В год выходит сумма в 10,95 тыс.р.

- Стоимость снятия наличных при использовании активной части баланса клиентского счета – 0; при использовании заемной части – 3,9% от суммы снятия, плюс 350 рублей за транзакцию

- Кэшбэк в рамках данного карточного продукта составляет 8% (в магазинах партнеров)

Таким образом, если оформить себе рассматриваемую кредитную карту, то нужно будет очень аккуратно относиться к возникновению по ней задолженности вообще. При этом, если долг все-таки возникает, то условия карточного проекта таковы, что они стимулируют пользователя использовать кредитный лимит, по возможности, полностью (так как процентная ставка не начисляется в течение трех лет, а стоимость обслуживания – фиксирована).

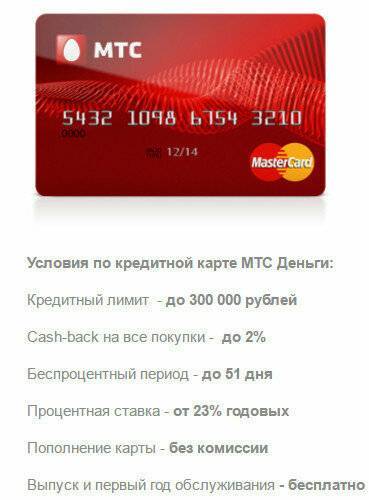

Кредитная карта MTS CASHBACK

Кредитная карта МТС Кэшбэк демократичной стоимостью обслуживания и высоким кредитным лимитом:

- Наибольший лимит по карте – 299 999 рублей

- В рамках кредитного платежного проекта Cashback клиент может получить от банка величину процентной ставки на уровне 11,9% годовых минимум (и до 27% максимум), в зависимости от совокупности оценок прочих показателей сотрудничества клиента с банком (по результатам процедуры скоринга)

- Льготный период пользования заемными деньгами – 111 суток

- Стоимость годового обслуживания равна 0, но за выпуск карты придется отдать 299 рублей

- Стоимость снятия наличных при использовании активной части баланса – 0; при использовании заемной части – 3,9% от величины снятия, плюс 350 рублей за транзакцию

В рамках проекта предусмотрена широкая бонусная программа, а также кэшбэк до 25% (например, при осуществлении покупок в интернете у партнерских компаний с использованием приложения «МТС-кэшбэк»). Условия карты максимально стимулируют пользователей совершать с ее помощью безналичные покупки.

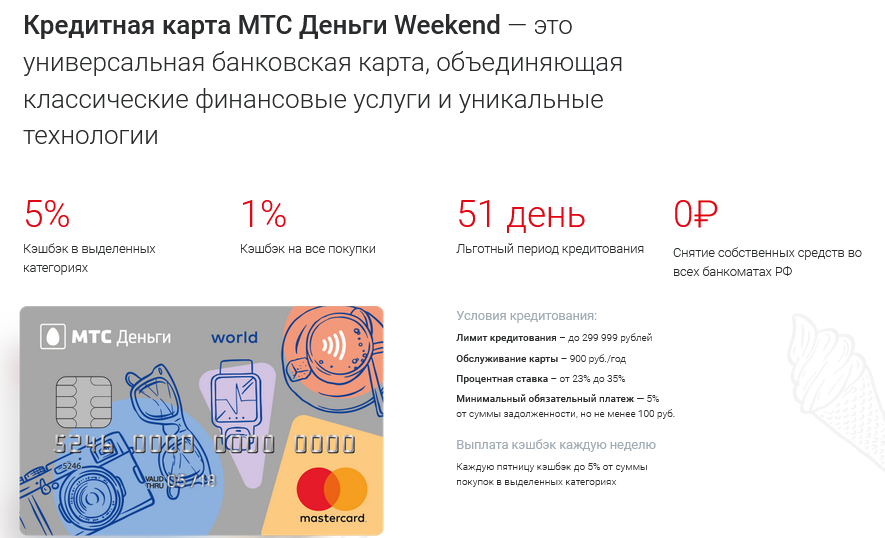

Кредитная карта МТС Деньги Weekend

Кредитная карта МТС Weekend – это классический кредитный платежный продукт:

- Кредитный лимит составляет 299 999 рублей

- Процентная ставка в рамках проекта Уикенд составляет до 24,9% годовых, но может быть уменьшена по решению банка в зависимости от совокупности прочих показателей сотрудничества с клиентом

- Льготный период по карте Weekend составляет 51 сутки

- Стоимость обслуживания – 900 рублей в год

- Стоимость получения наличных за счет активной части баланса клиентского счета – 0%; за счет заемных средств – 3,9%, плюс 350 рублей за транзакцию

Может быть интересно: Какие банки выдают кредитные карты с 18 лет? Powered by

В некоторых партнерских сетях карта сможет гарантировать кэшбэк на уровне до 10% (службы такси, кафе, рестораны и пр.):

- 10% – при оплате развлечений; подарков; кино; и т.д.

- 9% – оплата услуг МЕДСИ

- 5% – оплата в ресторанах и кафе; за такси и в спортклубах

В целом, МТС Weekend – это вполне сбалансированный платежный продукт, предлагающий условия, которые интересны для большинства пользователей.

Кредитная карта МТС Детский мир

Кредитная карта МТС Детский мир ориентирована на стимулирование совершения пользователем покупок товаров для детей. Впрочем, это совсем не означает, что данную кредитную карту МТС нельзя оформить для иных целей. Ее ключевые условия весьма комфортны для большинства потребителей:

- Наибольший кредитный лимит — 299 999 рублей

- Процентная ставка по карте составляет от 24,9% годовых (то есть, администрация банка может оставить данный уровень официального процента, а может и увеличить его, например, в связи с дополнительными факторами риска)

- Льготный период составляет 51 сутки

- Стоимость обслуживания доходит до 590 рублей в год

- Стоимость снятия наличных: за счет активной части баланса клиентского счета – 0%; за счет заемных средств – 3,9%, плюс 350 рублей

Кроме того, владельцам таких карт гарантируется начисление бонусов в других супермаркетах партнерских сетей.

Краткий обзор банковских карт МТС Деньги

Приведем краткий ознакомительный обзор всех банковских карт МТС Деньги (более подробные обзоры по всем картам приведены в соответствующих статьях на нашем сайте).

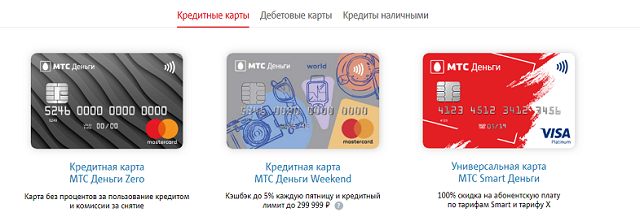

Карты МТС Банка подразделяются на 3 вида:

- дебетовые;

- кредитные;

- виртуальные.

Имеется также универсальная карта, которая по желанию держателя может использоваться и как дебетовая, и как кредитка.

И так, рассмотрим вкратце общие моменты и информацию по каждому продукту.

Дебетовые

Дебетовые (или расчетные) — это карты и счета, предназначенные для оплаты товаров и услуг в торговых точках и онлайн через Интернет, за счет собственных денежных средств пользователя.

Линейка дебетовых карт МТС Деньги представлена следующими продуктами (подробнее о каждой карте читайте по ссылкам):

- Weekend. Выгодна для тех, кто постоянно совершает покупки. Предусмотрены еженедельные кэшбэки и ежемесячные начисления процентов на минимальный остаток. К тому же, при соблюдении определенных условий, карта может быть бесплатной в обслуживании. Отзывы все положительные.

- Premium. Карта для тех, кто много путешествует и для кого важны комфортабельные условия и приятные VIP-бонусы. Имеет расширенные лимиты на переводы и снятие средств. Обслуживание также может быть бесплатным при выполнении условий. Подходит для состоятельных клиентов.

- Детский мир от МТС Банка — выдается бесплатно в магазинах сети “Детский мир”, где при покупках накапливаются бонусы как от магазина, так и МТС Банка.

- Мир — классическая дебетовая карта (без специальных условий и бонусов), выпускается и обслуживается бесплатно. Предназначена для выплат зарплат бюджетным работникам и социальных перечислений.

Кредитные

Кредитные — банковские карты, позволяющие совершать финансовые операции с использованием средств банка.

Рассмотрим, какие кредитки можно получить в МТС Банке и их основные характеристики (подробнее — по ссылкам):

- Weekend. Выпускается бесплатно, одобряют заявки быстро и почти всем (кредитные лимиты назначаются индивидуально). Есть беспроцентный период за пользование кредитными средствами. Карта примечательна выгодной системой кэшбэков (выплачиваются каждую пятницу за предыдущую неделю).

Банковская карта МТС Деньги Weekend — самый популярный кредитный продукт МТС Банка, подходит широкому кругу пользователей.

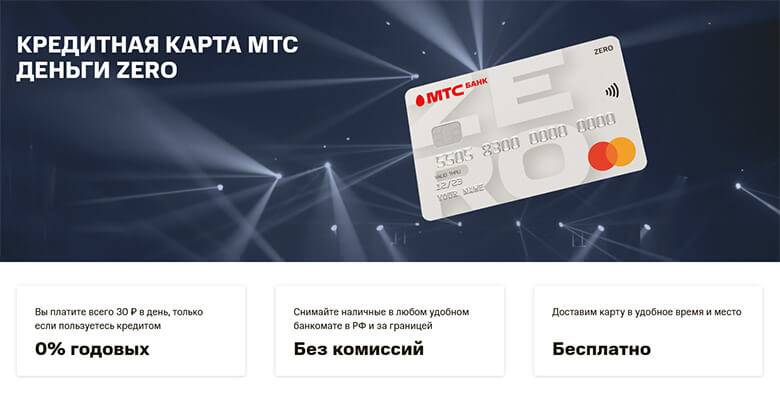

- Zero. Особенность карты МТС Деньги Zero — беспроцентный кредит, бесплатное годовое обслуживание, снятие наличных кредитных средств без комиссий. В чем же подвох? — спросите вы. Дело в том, что плата за пользование кредитом все же взимается — но не в виде процентов, а фиксированной суммой за каждый день кредитной задолженности.

Карта Zero может быть выгодна при крупном обороте кредитных средств (особенно при необходимости их обналичивания), в том случае если клиент не будет затягивать с погашением долга.

В статье о карте Zero, кроме пользовательских моментов, подробно рассмотрено сравнение кредитных карт Weekend и Zero, как наиболее популярных кредиток МТС Банка.

- Детский мир от МТС Банка. Доступна участникам бонусной программы “Детский мир”. По сути это обычная кредитка с той особенностью, что за покупки в магазинах сети “Детский мир” начисляются повышенные кэшбэки.

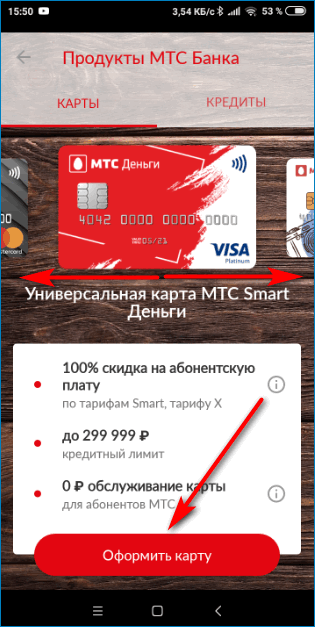

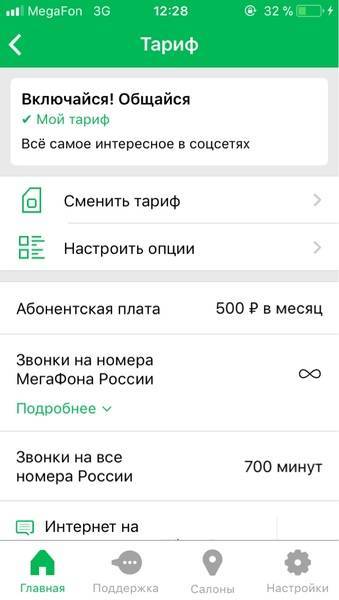

Универсальная

Карта МТС Деньги Smart может использоваться и как кредитная, и как дебетовая (по желанию держателя). Доступна для абонентов сети МТС. Особенность карты в том, что при выполнении необходимых условий, с держателя полностью списывается абонентская плата по его тарифу. Иными словами, за услуги связи и Интернета клиенту платить не придется.

Подробнее об условиях использования карты Смарт для каждого тарифа и прочих пользовательских вопросах читайте в нашей статье.

Виртуальная

Виртуальная карта — это предоплаченный дебетовый счет (без материального носителя), имеющий стандартные реквизиты банковской карты. Никаких комиссий за оформление и обслуживание с пользователя не взимается.

“Виртуалка” представлена МТС Банком в двух видах:

- для совершения покупок и платежей в сети Интернет,

- с дополнительной возможностью использования в оффлайне (реализуется с помощью мобильного приложения МТС Деньги, позволяющего оплачивать покупки со смартфонов “в одно касание”).

Минимальный платеж, штрафы, пени

Переходим к следующей, не менее важной части, — как платить кредит и что будет, если пропустить платеж

Минимальный платеж

Расчетный период в МТС Банке начинается с первого дня месяца, в котором вы совершаете покупку. В следующем месяце, тоже первого числа, вы получаете выписку с суммой задолженности и размером минимального взноса, который нужно внести до 20 числа. То есть, платежный период не привязан ни к дате оформления карты, ни к дате совершения первой операции. В принципе это довольно удобно — не нужно специально высчитывать, когда возвращать деньги.

Допустим, 4 сентября вы купили товар на 2 тыс. рублей. Расчетный период будет с 1 сентября по 30 сентября. 1 октября вы получите выписку, а до 20 октября вам нужно будет внести минимальный платеж — 5% от суммы долга, но не менее 500 рублей +плату за пользование кредитом в полном объеме, из расчета 30 рублей в день. Если вы успеваете до конца расчетного периода, то есть до 30 сентября, вернуть 2 тыс. рублей, то 20 октября, будет списана только плата за обслуживание, без обязательного взноса.

Возникает резонный вопрос, а что если сумма долга вместе с платой за обслуживание составит менее 500 рублей? В таком случае нужно все равно положить на счет 500 рублей, из них часть полностью покроет долг, а разница просто останется на счету в качестве ваших личных, не кредитных, средств.

Вывод третий. Обязательный платеж вносится до 20 числа месяца, следующего за расчетным периодом. Размер взноса складывается из двух составляющих — 5% от долга, но не менее 500 рублей + плата за обслуживание.

Пример оплаты

Давайте разберем на нашем примере, как будет рассчитан минимальный платеж и какая будет переплата. Итак, 4 сентября вы потратили 2 тыс. рублей. Далее возможны два варианта развития событий:

Вы вернули всю сумму 10 сентября. Тогда до 20 октября вам нужно будет внести 210 рублей (по 30 рублей за 7 дней пользования кредитом). Дальше вы можете продолжить пользоваться картой или отложить ее до лучших или худших времен — никаких процентов вам больше набегать не будет.

Вы не смогли вернуть 2 тыс. банку до конца расчетного периода и решили погашать долг минимальными платежами. Тогда к 20 октября вам нужно будет внести 210 рублей за пользование картой + 500 рублей обязательного взноса (да, 5% от 2 тыс. — это 100 рублей, но напомним, что минимум нужно внести 500)

Обратите внимание, что сумма обслуживания не входит в минимальный платеж — эти два пункта считаются отдельно друг от друга. В ноябре вы получите новую выписку, согласно которой нужно будет внести порядка 930 рублей за обслуживание (за расчетный период с 1 по 31 октября) + минимальные 500 рублей, и так далее, пока полностью не погасите всю задолженность. Таким образом вы рассчитаетесь с банком только к 20 января, а общая сумма переплаты составит около 4 тыс

рублей (139 дней пользования картой по 30 рублей). «Здорово», правда? Зато «Без процентов».

Таким образом вы рассчитаетесь с банком только к 20 января, а общая сумма переплаты составит около 4 тыс. рублей (139 дней пользования картой по 30 рублей). «Здорово», правда? Зато «Без процентов».

Забавно, что если бы мы взяли не 2 тыс. рублей, а, допустим, все 150 тыс., и вернули их за 4 месяца, то переплата составила бы те же 4 тыс. рублей, что уже не кажется таким уж страшным.

Вывод 4. оплачивать кредит минимальными платежами очень-очень невыгодно, особенно если дело касается маленьких сумм.

Чего ждать, если пропустил обязательный платеж

Самый неприятный момент в кредитовании — штрафы, пени и прочие головняки при пропуске обязательного платежа. У МТС Банка, кстати сказать, вполне неплохие условия для должников — штраф 500 рублей и все.

Согласитесь, не так уж и плохо? Что еще мне здесь нравится, так это то, что льготный период все равно продолжает действовать, даже если вы пропустите обязательный платеж.

Минус, само собой, тоже есть. Банк вправе потребовать вернуть всю сумму долга, если вы регулярно будете нарушать условия договора. Причем такое решение кредитор может вынести и после первой просрочки и после десятой — тут все индивидуально. Если банк выставит заключительную счет-выписку с обязательной оплатой до n-ого числа, то после этой даты на всю сумму долга будет набегать по 0,1% каждый день. В результате получится приличная сумма, поэтому до такого лучше не доводить.

Вывод 5. Платите вовремя, господа.

Карта МТС «Smart Деньги»: подробное описание

Выпуск и обслуживание карты

- Карту могут получить все граждане РФ от 18 до 70 лет. Быть абонентом МТС абсолютно необязательно.

- Стоимость выпуска карты «Smart Деньги» составляет 199 ₽;

- Ежемесячная стоимость обслуживания карты: для абонентов МТС — бесплатно, для всех остальных «держателей» — 99 ₽/мес.;

Стоимость перевыпуска карты

- Перевыпуск по окончанию срока действия — бесплатно;

- Перевыпуск по заявлению клиента (если карта сломана, утеряна и т.д.) — 199 ₽;

- По усмотрению банка — бесплатно (если карта пришла в негодность не по вине «держателя» карты)

Кредитный лимит, проценты и штрафы за просрочку

- Кредитный лимит по карте «Smart Деньги» устанавливается банком индивидуально и составляет от 0 до 300 тыс. ₽;

- Льготный период кредитования (Grace period) составляет до 51 дня с момента покупки (с 1 числа месяца, в котором сделана покупка, до 20 числа следующего месяца);

- Процентная ставка за использование кредитных средств во время льготного периода — 0% годовых;

- Процентная ставка в остальное время от 24,9 до 27% годовых на остаток по кредиту (Процентная ставка устанавливается банком для каждого клиента индивидуально при выдаче карты);

- Штраф за неоплату минимального платежа по кредиту — 500 ₽;

- Штрафа за неоплату технического овердрафта нет;

Снятие наличных средств с карты МТС «Smart Деньги»

С использованием карты

- Лимит на снятие наличных средств через банкоматы или кассу ПАО «МТС Банк»: не более 50 000 ₽ в день или не более 600 000 ₽ в месяц;

- Если вы снимаете свои деньги с карты через банкомат МТС Банка — комиссии нет;

- Если вы снимаете кредитные средства через банкомат МТС Банка — комиссия 3,9% от суммы снятия плюс 350 ₽;

- Если вы снимаете свои деньги через кассу МТС Банка — комиссия 0,5% от суммы снятия;

- Если вы снимаете свои деньги через банкомат любого другого банка — комиссия 1%, но не менее 100 ₽ + комиссия банка, банкомат которого вы используете;

- Если вы снимаете кредитные средства через банкомат любого другого банка — комиссия 3,9% от суммы + 350 ₽ + комиссия банка, банкомат которого вы используете;

Без использования карты

- Лимита на снятие наличных средств через кассу ПАО «МТС Банк» нет (тут все понятно, пришли и сказали, что хотите снять все деньги со счета — банк обязан их выдать);

- Комиссия за выдачу собственных средств через кассу — 0,5% от суммы;

- Комиссия за выдачу кредитных средств через кассу — 4% от суммы;

Переводы денежных средств с использованием карты МТС «Смарт Деньги»

- Пополнение счета карты — без комиссии;

- Перевод средств на другую карту МТС Банка в пределах собственных средств через банкомат, интернет — банк или мобильный банк МТС Банка — без комиссии;

- Перевод средств на другую карту МТС Банка кредитных средств через банкомат, интернет — банк или мобильный банк МТС Банка — комиссия 3,9% + 350 ₽;

- Перевод средств на любую другую карту или счет в пределах собственных средств через банкомат, интернет — банк или мобильный банк МТС Банка — 1%, но не менее 49 ₽ за операцию;

- Перевод средств на любую другую карту или счет кредитных средств через банкомат, интернет — банк или мобильный банк МТС Банка — комиссия 3,9% + 350 ₽;

- Плата за предоставление услуги информирования посредством SMS: отсутствует;

- Интернет-банк — бесплатно;

- Мобильный банк — бесплатно;

- Срок действия карты составляет 3 года с момента выпуска;

- Если на счете нет средств и вы не пользуетесь картой в течении 6 месяцев — договор автоматически расторгается, счет закрывается, карта аннулируется;

МТС Cashback

Это универсальная карта, которая может быть как кредитной, так и дебетовой. Банк предлагает взять и пользоваться сначала дебетовой, а потом получить одобренный кредитный лимит.

Главные преимущества: повышенный кешбэк, кешбэк в сервисе МТС Cashback и проценты на остаток по накопительному счету. Из других плюсов можно отметить бесплатное обслуживание и довольно длительный беспроцентный период в 111 дней.

Базовый кешбэк — 1 %. За покупки в категориях «доставка готовой еды», «кафе и рестораны», «магазины детских товаров», «магазины одежды» — 5 %. Кроме того, до 25 % можно получить за покупки у партнеров сервиса МТС Cashback. Максимальная сумма начисляемого кешбэка — 10 000 рублей за месяц.

Кредитная карта МТС «Деньги Zero» условия

Предложение от МТС «Деньги Zero» это сочетание выгодных условий обслуживания и современных технических решений. Клиент получает готовый для синхронизации с Apple Pay, Google Pay и Samsung Pay продукт с дополнительной системой защиты от злоумышленников. В качестве платежной системы выступает распространенный во всем мире MasterCard.

Также компания позиционирует «Кэшбэк» в качестве одного из основных преимуществ над конкурентами. Ежегодно вы можете вернуть на баланс счета до 36000 рублей, что действительно удивляет и делает выгодным активный шоппинг. Детально рассмотрим другие условия обслуживания.

Выпуск и обслуживание

Стоимость выпуска пластикового изделия – 299 рублей, сумма будет вычтена из вашего кредитного счета. Оплачивать фиксированное годовое обслуживание вам не нужно. С баланса будут списываться ежедневно 30 рублей только в том случае, если присутствует задолженность по кредиту. Если вы не пользуетесь кредитом, дополнительные средства не вычитаются. Стоит учитывать этот параметр при планировании частого использования.

Стоимость перевыпуска

Перевыпуск пластикового изделия также обойдется в 299 рублей, что является фиксированной стоимостью выпуска. Для этого вам понадобится обратиться в ближайший офис обслуживания банка и написать заявление по соответствующей форме. Обработка запроса может занять некоторое время.

Кредитный лимит, проценты и штрафы за просрочку

Желаемый кредитный лимит выбирается клиентом при подаче запроса на получение средств. Минимальная доступная сумма – 20 тысяч, максимальная – 150 тысяч рублей. Итоговое решение принимают сотрудники банковской организации при обработке заявки.

Соблюдая оговоренные в договоре обслуживания условия, процентная ставка устанавливается в 0%. Она может быть изменена в случае:

- если вы своевременно не погасили комиссию за обслуживание (делать это нужно до 20 числа каждого месяца), с баланса счета будет вычитаться 0,1% от суммы просрочки ежедневно;

- систематическое и строгое нарушение работы с кредитным продуктом сопровождается установки 10% ставки.

Переводы денежных средств

МТС Банк может похвастаться наличием множества способов для выполнения финансовых транзакций и заключенными партнерскими соглашениями, которые положительно влияют на списание комиссионного процента. Сервис «МТС Деньги», а также основного личного кабинета позволяют:

- посмотреть актуальный остаток средств;

- получить историю транзакций за выбранный период;

- перевести средства по одному из направлений;

- выполнить оплату товаров и услуг в партнерских магазинах;

- узнать детали обслуживания по вашему тарифу.

Дополнительные условия

Чтобы с максимальной выгодой пользоваться тарифными услугами, необходимо соблюдать условия:

- предложение действует на протяжении 36 месяцев с момента выдачи;

- погасить долг или внести минимальную сумму нужно в течение 5 месяцев;

- минимальный платеж состоит из 5% от суммы актуальной задолженности, но не может быть менее 500 рублей (не включая сумму комиссионных отчислений за обслуживание);

- целесообразно гасить долг при первой возможности, так как каждый день пользования кредитом списывает 30 рублей.

Также установлены некоторые требования к получателю:

- минимальный возраст на момент получения изделия – 20 лет, максимальный – 70 лет;

- обязательно наличие паспорта РФ.

Базовые параметры тарифов и лимитов

После рассмотрения заявления клиента, банк принимает решение по размеру кредита. В любом случае он не больше 150000 руб.

Даже при таком небольшом размере кредита, бесплатное снятие денег делает кредитную карту МТС Деньги Zero привлекательной. Если на ней держать личные средства, то она ничем не отличается от дебетовой карты.

За выпуск/перевыпуск и обслуживание карты предусмотрены комиссии:

- При выдаче карты со счета списывается 299 руб.

- Если есть долг по кредиту, снимается 30 руб. ежедневно.

- Есть также ограничения по обязательному платежу. Он не может быть ниже 5% от размера задолженности (минимум 500 рублей) плюс 30 рублей за каждый день задолженности.

- В течение месяца с кредитки можно снять до 600 тысяч рублей, а суточные ограничения –50 тысяч рублей.

При переводах в другие банки, комиссионный сбор большой. Даже за перевод собственных средств придется заплатить 1% (49 рублей и более) от переведенной суммы.

За онлайн-перевод с счета карты банк берет комиссию 0,3%.

В самом банке ставка уже 1,5%.

За раз можно перевести максимальную ставку, то есть 150000 рублей. Предельная сумма перевода за месяц – 1,5 млн рублей.

Условия начисления комиссии

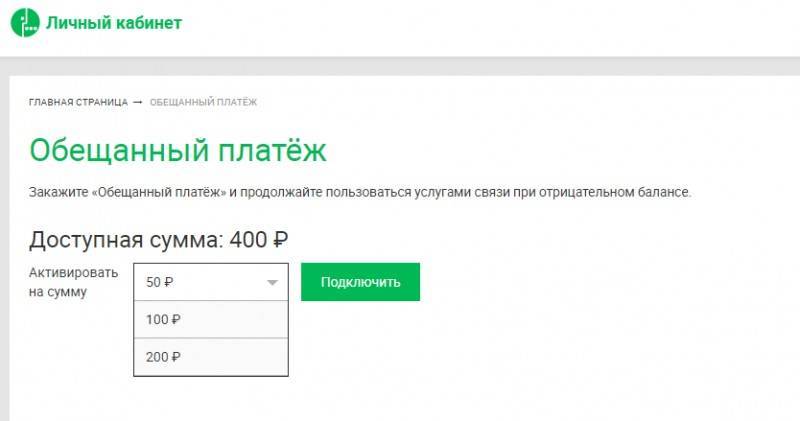

По условиям карты МТС Деньги Zero, первого числа каждого месяца рассчитывается обязательный платеж и отчисления за обслуживание. Чтобы не было просрочки, лучше заранее узнать задолженность (в офисе банка либо в колл-центре).

Погашение задолженности

У карты МТС Деньги Zero отсутствует позиция начисления процентов на кредитную задолженность. Плюсуются лишь начисления за пользование кредитом.

Расчетный период по кредитке – календарный месяц. Выписка банка слагается из 5% с суммы долга и ежедневных отчислении в размере 30 рублей. Обязательный платеж не может быть ниже 500 рублей. Расплатиться за расчетный месяц нужно до 20 числа следующего месяца.

Лимит кредитных средств

Верхний предел размера кредита 150000 рублей. Его дают далеко не всем. Размер кредита зависит от:

- Кредитной истории заявителя. Все банки предпочитают клиентов с хорошей репутацией.

- Наличия непогашенных кредитов других или данного банка.

- Получаемого дохода.

На хороший кредит могут рассчитывать держатели зарплатных и пенсионных карт банка МТС.

Отдельная категория – новички. Им не приходится рассчитывать на большие суммы.

По условиям кредитной карты МТС Деньги Zero, добиваться в дальнейшем увеличения лимита бесполезно. Он может быть повышен только самим банком, если кредитор активно пользуется картой и не допускает задолженностей.

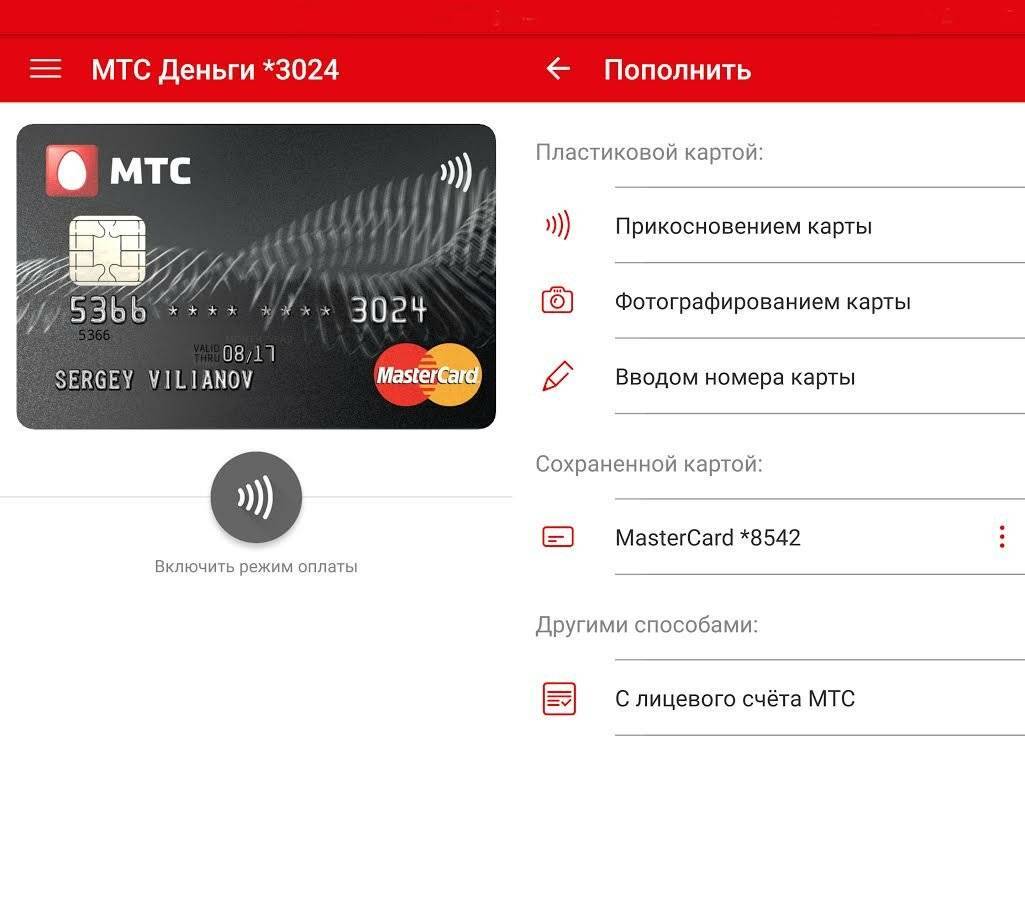

Как пополнить кредитку?

Пополнить мгновенно без комиссии можно следующими способами: с карты МТС Банка на сайте, в банкоматах путём внесения наличных или переводом, в терминалах МТС Банка, в Интернет – банке, в Мобильном приложении.

Пополнить в течении одного рабочего дня без комиссии можно в Салоне сотовой связи МТС или в отделении МТС Банка.

Так же, держателям карты доступны следующие способы пополнения:

- В кошельке МТС Деньги;

- Используя Платёжную систему “Золотая корона”;

- В приложении МТС Деньги;

- В терминалах “Киберплат”, “TelePay”, “Qiwi”;

- В терминалах самообслуживания Московского Кредитного Банка.

Почему кредитная карта МТС «Деньги Zero» выгодная?

Владельцы карты МТС «Деньги Zero» не платят не только за годовое обслуживание, но и дни, когда не пользуются кредитом. Соответственно такой пластиковый продукт может расцениваться, как срочный кредит, который всегда под рукой, ведь срок действия карты 3 года.

Другое преимущество — возможность снимать наличные без комиссии не только в банкоматах и терминалах МТС Банка и партнеров, но и везде. Даже за границей есть возможность обналичить карточку бесплатно.

Кредитная карта без процентов! Вы платите всего 30 руб. в день, только если пользуетесь кредитом

Наличные без комиссии. Снимайте наличные в любом удобном банкомате в РФ и за границей и не платите комиссию.

Также по карте предусмотрен кэшбэк, правда только в клинике Медси, но это тоже приятно, тем более, что при первом визите вернут 8% от суммы чека, а далее всегда 3% от потраченных денег.

Ответы на частые вопросы о кредитной карте МТС Деньги Zero

Теперь мы рассмотрим самые частые вопросы, которые интересуют клиентов банка. Более того, в процессе выбора банковского продукта обязательно нужно ознакомиться со всеми вариантами. Поэтому обязательно изучите сайт или же обратитесь за помощью в офис компании. Посмотрите, какой из тарифов оптимальный для вас, и затем только приступайте к заполнению заявки.

Как активировать карту

Чтобы активировать кредитку, нужно позвонить по номеру 88002500890, после чего нажать комбинацию 3–1. Затем ввести код текстового сообщения и пин-код, который в дальнейшем будет известен только вам. Для подтверждения операции вводится код CVC2 (CVV2).

Как узнать решение по заявке

На указанный вами номер мобильного должно прийти сообщение с результатом. Если оформление осуществляется через офис, тогда менеджер также свяжется с вами, когда нужно будет подойти.

Сколько времени рассматривается заявка

Чаще всего заявка рассматривается до 5 минут, если речь идёт о подаче анкеты через сайт. Бывает, что банк проводит дополнительную проверку для выдачи кредитной карты МТС деньги Зеро со средствами для пользования, тогда ответ может занять до 2 рабочих дней.

Как увеличить кредитный лимит

Повышают лимит только тем клиентам, которые своевременно выплачивают задолженность и часто пользуются средствами.

Как заблокировать карту

В случае если клиент потерял Зеро, или же банкомат проглотил карточку, нужно выполнить следующие действия:

- Связаться с представителем горячей линии, после чего попросить специалиста заблокировать кредитку. Нужно будет пройти проверку личности.

- Перейти в онлайн-банкинг или в приложение, после чего выбрать интересующий банковский продукт для блокировки и самостоятельно кликнуть на «Заблокировать».

Как снять деньги

Снятие банковских денег с кредитной карты МТС Зеро осуществляется в любом банкомате РФ и мира. Здесь отсутствуют комиссионные издержки за обналичивание средств, как персональных, так и кредитных.

Как оплатить картой

Оплачивать услуги и товары карточкой можно через терминалы, интернет-площадки. Каких-то ограничений в использовании средств нет. Если речь идёт об оплате через терминал, можно приложить карточку или же вставить в разъём.

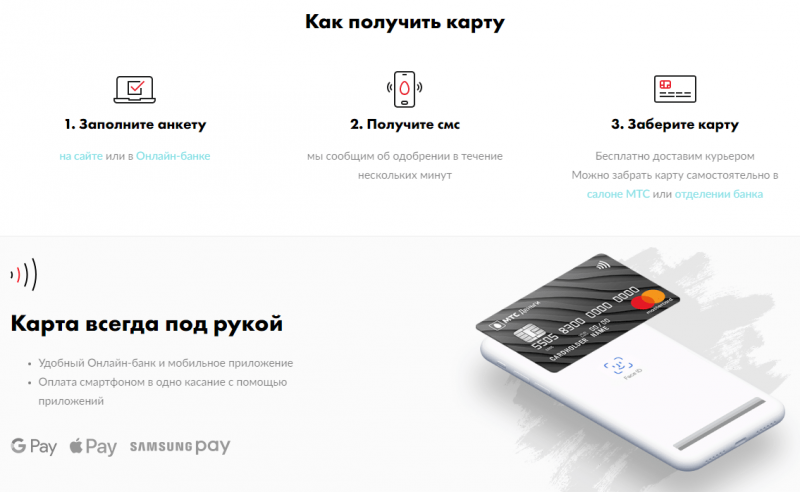

Как доставляют карту

Доставка банковского продукта осуществляется в ближайшее к клиенту отделение банка или салон МТС.